![]() In seguito all’approvazione della manovra finanziaria, avvenuta la settimana scorsa, che modifica l’aliquota IVA del 20% portandola al 21%, ripubblichiamo la “versione aggiornata” del nostro articolo su come gestire le aliquote IVA in Magento.

In seguito all’approvazione della manovra finanziaria, avvenuta la settimana scorsa, che modifica l’aliquota IVA del 20% portandola al 21%, ripubblichiamo la “versione aggiornata” del nostro articolo su come gestire le aliquote IVA in Magento.

Per prima cosa colleghiamoci all’amministrazione del nostro ecommerce. Selezioniamo dal menù Vendite->Tassazione->Gestisci Zone e Tassi Fiscali. In questa sezione troveremo preconfigurate le aliquote necessarie per la vendita sul mercato americano. Ignoriamo queste voci e, cliccando sul pulsante “Aggiungi nuova Aliquota”, andiamo a compilare il form come illustrato nell’immagine seguente.

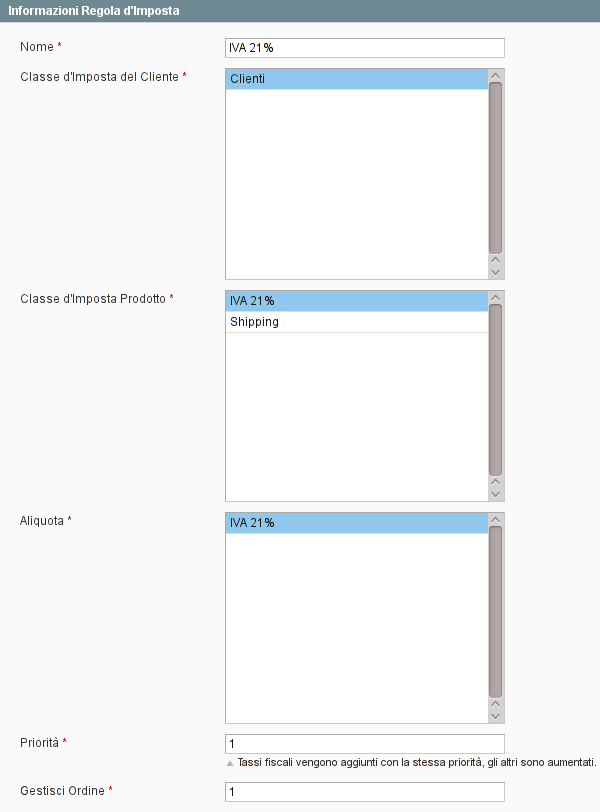

Definiti così i parametri dell’aliquota “IVA 21%”, andiamo ora a definire le regole con le quali tale aliquota verrà utilizzata nel nostro negozio. Selezioniamo dal menù Vendite->Tassazione->Gestione Regole d’Impostae, cliccando sul pulsante “Aggiungi Nuova Regola d’Imposta”, andiamo a compilare il form come illustrato nell’immagine seguente.

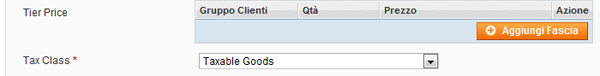

In questo modo ai prodotti del nostro catalogo che verranno contrassegnati con la Classe d’Imposta “Taxable Goods”, verrà applicata l’aliquota “IVA 21%” che abbiamo appena configurato.

Andiamo ora a definire una serie di parametri di configurazione per la personalizzazione del catalogo. Per far questo, dal menù “Sistema”, selezioniamo la voce “Configurazione”. Nel menù laterale di sinistra, clicchiamo“Tassazione” (sezione “Vendite”). Vediamo ora i principali parametri che è necessario configurare:

- “Classi fiscali”: in questa sezione definiamo quale classe fiscale applicare alle spedizioni. Solitamente, essendo anche le spedizioni soggette alla stessa aliquota dei prodotti, andremo a selezionare “Taxable Goods”.

- “Calculation Settings”: in questa sezione è possibile definire le regole da utilizzare per il calcolo della tassazione. In base alle nostre necessità definiamo se i prodotti inseriti nel nostro catalogo sono comprensivi di IVA (“Catalog Prices”: “Including Tax”), oppure no. Lo stesso discorso vale per le spese di spedizione (“Shipping Prices”: “Including Tax/Excluding Tax”). Attraverso il paramentro “Tax Calculation Based On”, possiamo stabilire se i calcoli per la tassazione verranno eseguiti in base all’Indirizzo di spedizione/fatturazione del cliente, oppure in base all’Origine della spedizione. Questo ci fornisce la possibilità di configurare un’aliquota differente in base all’origine del cliente. Nell’ipotesi di un negozio italiano che vende a soli clienti italiani andremo a selezionare “Indirizzo di fatturazione”. Lasceremo i restanti parametri configurati con i loro valori di default.

- “Default Tax Destination Calculation”: avendo definito nel passaggio precedente l’uso dell’indirizzo di fatturazione come base per il calcolo dell’aliquota da utilizzare, andremo a definire i parametri standard da utilizzare proprio come destinazione. Compiliamo il form come illustrato nell’immagine seguente.

- “Price Display Settings”: in questa sezione andremo a definire come verranno mostrati i prezzi sul nostro sito: se comprensivi d’IVA (“Inclusione tasse”), senza IVA (“Esclusione Tasse”) o con il doppio valore come illustrato nell’immagine seguente (“Tasse Incl. e Tasse Escl.”). Lo stesso discorso vale per i prezzi delle spese di spedizione.

- Configurazioni analoghe per la personalizzazione della visualizzazione dei prezzi sono possibili nelle sezioni “Shopping Cart Display Settings” e “Orders, Invoices, Creditmemos Display Settings”.